Was ist eigentlich Finanzielle Bildung? Für den Begriff finanzielle Bildung gibt es sicherlich viele Definitionen.

Wir möchten euch unsere Definition von finanzieller Bildung näher bringen und folgende Punkte mit euch durchgehen die unserer Ansicht nach das Spektrum der finanziellen Bildung wiederspiegeln:

- Das Geldsystem

- Globale Finanzmärkte

- Wirtschaft und Politik

- Börsenhandel

Das Geldsystem

Das Geldsystem verursacht ständig wachsende Verschuldung

Der Strom kommt bei uns aus der Steckdose, das Trinkwasser aus dem Hahn und das Geld von der Bank. Die meisten Menschen wissen nicht wie Geld entsteht. Aber wer macht das Geld? Oder in der Fachsprache: Wie wird es geschöpft?

Unser Bargeld wird von der deutschen Bundesbank und der Europäischen Zentralbank (EZB) herausgegeben. Höchstens 10% des Geldes in Deutschland besteht in Bargeld. Dabei bezahlen die Deutschen gerne bar. In anderen Ländern wird noch viel weniger Bargeld genutzt. In der langfristigen Tendenz wird Bargeld weniger verwendet. Das meiste Geld existiert nur digital auf Konten (Giralgeld) und wird von den privaten Banken bei der Vergabe von Krediten geschöpft. Dieses System der Geldschöpfung ist überall auf der Welt gleich: Geld entsteht durch Kredit. Deshalb sind Geld und Schulden zwei Seiten derselben Medaille. Und für jeden Euro Schulden hat irgendjemand auf der Welt einen Euro Vermögen.

Doch was bedeutet Geldschöpfung per Kredit? Wenn eine Bank 100.000 Euro Kredit vergibt, z.B. für einen Immobilienkauf, dann schöpft sie dieses Geld im Prinzip aus dem Nichts. Sie muss zwar eine Mindestreserve von derzeit 8% vorhalten 1

, um diesen Kredit abzusichern und wird auch eine Besicherung in Form von z.B. einer Hypothek verlangen; insofern ist die Kreditschöpfung nicht unbegrenzt möglich. Aber die Bank kann – auch ohne unsere Sparguthaben, Kredite vergeben und damit Geld schöpfen. Banken sind eben nicht nur – wie häufig behauptet wird – Geldvermittler.

„Im ökonomischen Wissenschaftsbetrieb stehen bis heute Geldschöpfungstheoretiker in der Nähe von Leuten, die sich Hüte aus Alufolie basteln, um sich gegen gedankenlesende Außerirdische zu schützen. Umso überraschender ist, dass die Bank von England in einem 2014 veröffentlichten Erklärtext zum Geld schreibt: „Eine verbreitete Fehldeutung ist, dass Banken einfach als Vermittler arbeiten, die Einlagen der Sparer weiterverleihen.“ Nein: „Die Banken geben nicht Einlagen als Kredite weiter, sondern schaffen durch die Kreditvergabe diese Einlagen“, erklären die Notenbanker. Die Bundesbank schreibt in einem Buch für Schüler gänzlich schnörkellos: „In der Regel gewährt die Geschäftsbank einem Kunden einen Kredit und schreibt ihm den entsprechenden Betrag auf dessen Girokonto als Sichteinlage gut.“ Die Bank von England schreibt: Weder begrenzen die Reserven an Bargeld oder gleichwertigen Guthaben bei der Zentralbank die Kreditvergabe der Banken, noch steuert die Bank von England die Menge der verfügbaren Reserven der Banken. Vielmehr gilt, dass die Banken zuerst Kredit vergeben und danach schauen, wo sie die benötigten Zentralbankguthaben am günstigsten herbekommen.“ (Zitat aus dem Handelsblatt 27.04.15 „Gestern Gaga, heute Mainstream: Die These, dass Banken Geld aus dem Nichts schöpfen, hält Einzug in die Lehrbücher.“)

Die Banken haben ein Monopol auf die Geldschöpfung und damit gleichzeitig eine enorme Macht, denn sie bestimmen durch die Kreditvergabe in welche Richtung sich die Wirtschaft entwickeln kann. Dieses immense Privileg nutzen private Banken um damit Geschäfte zu machen. Sie haben dieses Geschäftsmodell exzessiv genutzt und zu viele Kredite vergeben. Sie haben Berge von Schulden aufgebaut, die durch die Verzinsung immer größer werden. Banken haben hohe Gewinne gemacht, sind stark gewachsen und nun so groß und „systemrelevant“, dass der Staat bzw. der Steuerzahler sie 2008 retten musste, damit nicht das ganze System zusammen bricht.

Doch obwohl riesige Summen von Geld auf den Finanzmärkten nach Anlage suchen, ist Geld für die meisten Menschen sehr knapp. Warum eigentlich?

Stellen Sie sich mal eine Bank vor und wegen der Übersichtlichkeit einen geschlossen Wirtschaftskreis von nur 10 Personen. Eine davon sind Sie. Die Bank leiht jeder Person 100.000 Euro. Es gibt also 1.000.000.- Euro. Nun möchte die Bank nach einem Jahr aber nicht nur 1.000.000.- wieder haben, sondern ein kleines bisschen mehr – von jedem vielleicht 1.000.- Euro also nur 1% und insgesamt 10.000.- Es gibt aber nur diese eine Million, die die Bank über Kredit geschöpft hat. Woher nehmen Sie nun die 1.000.- Euro? – Sie können die 1.000.- Euro nur einem anderen wegnehmen, möglicherweise abjagen im Wettbewerb um die begehrtere Leistung.

Durch die Verzinsung bzw. den Kapitaldienst oder die Kapitalkosten wird das Geld knapp. Es sind immer mehr Schulden im System als Geld. Einzelne Menschen können es schaffen ihre Schulden plus der Zinsen zurück zu zahlen, aber insgesamt geht das nicht. Insgesamt stehen die Menschen, die mit einem „Schuldgeldsystem“ wirtschaften immer in der Schuld der Banken.

Zinsen vergrößern Vermögen und Schulden

Kommt nun der Zins- und Zinseszinseffekt ins Spiel wird deutlich: Nicht nur die Geldvermögen wachsen durch Zins und Zinseszins, sondern auch die Schulden. Schulden wachsen durch den Zinseszinseffekt exponentiell. Z.B. geraten verschuldete Staaten leicht in eine Verschuldungsspirale, wenn die Staatsschulden über 50% des Bruttosozialprodukts steigen. Wenn die Schulden nicht mehr zurückbezahlt werden und nur noch Zinsen gezahlt werden können, ist man in einer Schuldenfalle gefangen. Aber können Schulden immer weiter wachsen? Nein, denn irgendwann sind die Möglichkeiten der Schuldner erschöpft, auch die Möglichkeiten des größten und letzten Schuldners – des Staates.

Globale Finanzmärkte

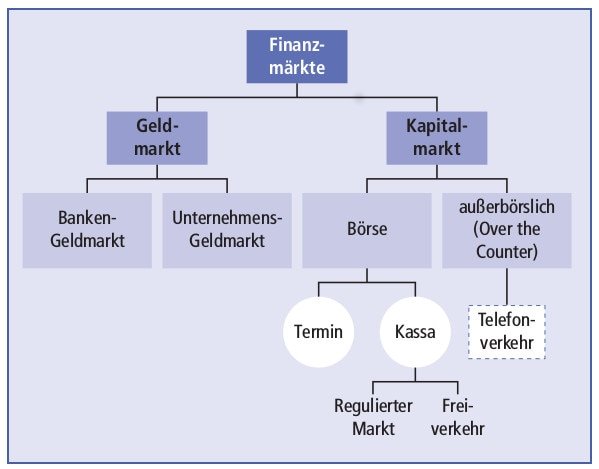

Nach der Fristigkeit von Finanztiteln lassen sich grundsätzlich der Geldmarkt vom Kapitalmarkt unterscheiden (Abbildung F-4). Eine exakte zeitliche Trennung lässt sich hierbei nicht feststellen. Auf den Geldmärkten werden traditionell Titel bis zu einem Jahr gehandelt, und alle langfristigeren Titel auf dem so genannten Kapitalmarkt. Nach dem Organisationsgrad lassen sich organisierte Finanzmärkte (Börse) und freie Finanzmärkte (OTC = Over the Counter-Märkte) unterscheiden. Regionale Unterschiede betreffen vor allem die Bedeutung des einzelnen Finanzmarktplatzes. So können regionale und internationale Finanzmärkte sowie Freihandelszonen (Offshore-Zentren) unterschieden werden. Nach dem Erfüllungszeitpunkt der gehandelten Finanztitel lassen sich Kassamärkte (Erfüllung sofort) und Terminmärkte (Verpflichtung zu einem Finanzgeschäft heute, Erfüllung später) unterscheiden. Nach den Produkten unterscheidet man Primär- und Sekundärmärkte, d. h. Märkte, auf denen erstmalig emittierte Titel gehandelt werden, oder bereits im Umlauf gehandelte Titel angeboten bzw. nachgefragt werden. Die Unterscheidung in einen Eigenkapitalmarkt (Aktien, Beteiligungspapiere) und einen Fremdkapitalmarkt (Renten, Kredite) ist noch wenig gebräuchlich. Demgegenüber wird häufig zwischen Devisen- und Währungsmarkt und einem Markt für so genannte Derivate (Option, Swap, Futures) unterschieden. Finanzmärkte übernehmen Informations-, Allokations- und Tauschfunktionen. Auf einem Finanzmarkt sollte eine vollkommene Transparenz herrschen, d. h. die Informationen über die Finanztitel sollten jedem zur Verfügung stehen, so dass ein optimaler Ausgleich zwischen Angebot und Nachfrage (Allokation) erreicht werden kann. Durch eine Vielfalt an Anbietern und Nachfragern sollte es möglich sein, unterschiedliche zeitliche und mengenmäßige Angebote und Nachfragen zu transformieren, d. h. dass ein Nachfrager nach einem großen Finanzbetrag sich durch die Ausgabe vieler kleiner Anteilscheine finanzieren kann, oder auch eine Bank die Ausgabe eines langfristigen Kredites durch die Hereinnahme vieler kurzfristiger Einlagen vornehmen kann. Durch eine zunehmend unübersehbare Zahl von Offshore-Zentren, die Tendenz zum In-house Banking großer Unternehmen, immer wieder bekannt werdende Insidergeschäfte und die Risikoaversion vieler Banken werden diese drei Funktionen allerdings oft beeinträchtigt. Finanzmarktteilnehmer können Private, Unternehmen, der Staat, Händler als auch Banken und Versicherungen sein. Als Tendenzen auf den internationalen Finanzmärkten lassen sich die Verbreiterung der Angebotspalette (Allfinanz), eine Tendenz zur Verbriefung von Finanztiteln (Securitization) sowie der Einsatz modernen Informationstechnologien (Technisierung) nennen.

(Quelle: https://www.finanzen.net/wirtschaftslexikon/finanzmarkt)

Wie die Wirtschaftsmaschine funktioniert in 30 Minuten - Ray Dalio

Erstellt von Ray Dalio, beantwortet dieses Video auf anschaulicher weise die Frage: „Wie funktioniert die Wirtschaft wirklich?“. Basierend auf Dalios praktischem Wirtschaftsmodell, das von ihm selber in Laufe seiner Karriere entwickelt wurde, erklärt das Video die Bestandteile der Wirtschaft, wie zum Beispiel Kredite, Defizite und Zinsen. So lernt der Zuschauer die Triebkräfte der Wirtschaft, die Funktion der Wirtschaftspolitik und die Gründe für Konjunkturzyklen zu verstehen.